캠코, 2023년 3,000억원 규모 녹색채권 발행 추진

제로에너지·스마트 청사 건립, 그린 리모델링 등 친환경 개발 사업 확대

캠코, 2023년 3,000억원 규모 녹색채권 발행 추진제로에너지·스마트 청사 건립, 그린 리모델링 등 친환경 개발 사업 확대

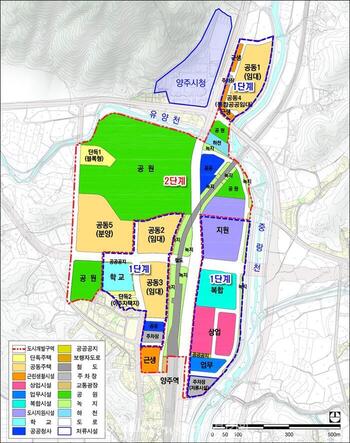

캠코는 국가, 지방자치단체 소유 부동산에 대한 위탁개발을 통해 공공시설을 적기에 공급하며 공공 자산의 가치를 높이고 있다. 최근에는 공공개발시 제로에너지·스마트 청사 건립, 노후 건물 그린리모델링 등 친환경 방식의 개발 확대를 도모하고 있다.

이를 위해 캠코는 개발 비용 조달을 목적으로 녹색채권을 발행할 방침이다. 녹색채권은 사회적책임투자채권의 한 종류로, 신재생에너지 등 친환경 프로젝트나 사회기반시설 등에 투자할 자금을 마련하기 위해 발행하는 특수목적 채권이다.

캠코는 27일 1,000억원 규모의 녹색채권 발행을 시작으로, 올해 하반기 2,000억원을 추가로 발행하는 등 연말 까지 모두 3,000억원 규모의 녹색채권을 발행할 계획이다. 이를 위해 지난 2022년 12월 프로젝트 적격성, 자금 운영체제 등을 평가하는 ‘ESG 금융상품 인증 평가’를 실시했다. 평가를 통해 외부평가기관이 부여하는 최고 등급(GB1)을 획득, 투자 신뢰성과 자금 투명성을 확보하여 친환경 공공개발 확대의 기반을 다졌다.

한편, 캠코는 가계·기업의 코로나19 피해업종 금융지원 등을 위해 지난 2021년부터 2023년 6월까지 2조 7천억원 규모의 ESG채권(사회적채권)을 발행한 바 있다.

권남주 캠코 사장은 “성공적인 채권 발행을 통해 ‘캠코型 ESG 가이드라인’에 기반한 친환경 공공개발을 수행할 것”이라며, “앞으로도 우리사회의 지속 가능성과 가치를 높이는 데 일조하며 캠코에 주어진 사회적 책임을 다하겠다”고 말했다.

*아래는 위 기사를 '구글 번역'으로 번역한 영문 기사의 [전문]입니다. '구글번역'은 이해도 높이기를 위해 노력하고 있습니다. 영문 번역에 오류가 있을 수 있음을 전제로 합니다.

*The following is [the full text] of the English article translated by 'Google Translate'. 'Google Translate' is working hard to improve understanding. It is assumed that there may be errors in the English translation.

KAMCO promotes issuance of green bonds worth KRW 300 billion in 2023

Expansion of eco-friendly development projects such as zero energy and smart office building construction and green remodeling

[Reporter Nam Sang-hoon] KAMCO announced on the 27th that it would expand eco-friendly public development to fulfill its social responsibility as a public corporation in response to the recent climate and environmental crisis, and issue green bonds worth a total of 300 billion won by the end of this year.

KAMCO supplies public facilities in a timely manner and increases the value of public assets through consignment development of real estate owned by the state and local governments. Recently, in public development, it is promoting the expansion of eco-friendly development such as the establishment of zero energy and smart government buildings and green remodeling of old buildings.

To this end, KAMCO plans to issue green bonds for the purpose of financing development costs. Green bonds are a type of socially responsible investment bonds, and are special purpose bonds issued to raise funds to invest in eco-friendly projects such as new and renewable energy or social infrastructure.

KAMCO plans to issue green bonds worth KRW 300 billion by the end of the year, starting with issuance of KRW 100 billion on the 27th and issuing an additional KRW 200 billion in the second half of this year. To this end, in December 2022, an ‘ESG financial product certification evaluation’ was conducted to evaluate project eligibility and fund operation. Through evaluation, it obtained the highest grade (GB1) given by an external evaluation agency, securing investment reliability and financial transparency, thereby laying the foundation for the expansion of eco-friendly public development.

Meanwhile, KAMCO has issued ESG bonds (social bonds) worth KRW 2.7 trillion from 2021 to June 2023 to provide financial support for households and businesses affected by COVID-19.

Nam-joo Kwon, CEO of KAMCO, said, "We will carry out eco-friendly public development based on the 'KAMCO-style ESG guidelines' through successful bond issuance." I will do everything,” he said.

이 기사 좋아요

<저작권자 ⓒ 브레이크뉴스 경기북부 무단전재 및 재배포 금지>

댓글

남상훈, 캠코, 한국자산관리공사, 공기업, 환경, 기후, 녹색채권 관련기사목록

|

많이 본 기사

경제 많이 본 기사

|